NHỮNG ĐIỂM MỚI CỦA DỰ THẢO LUẬT THUẾ GIÁ TRỊ GIA TĂNG (GTGT)

1. Điều chỉnh đối tượng không chịu thuế GTGT và thuế suất

1.1 Điều chỉnh đối tượng không chịu thuế GTGT

– Lược bỏ một số đối tượng không chịu thuế GTGT theo quy định hiện hành, bao gồm:

- Phân bón; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp; tàu đánh bắt xa bờ;

- Lưu ký chứng khoán; dịch vụ tổ chức thị trường của sở giao dịch chứng khoán hoặc trung tâm giao dịch chứng khoán; hoạt động kinh doanh chứng khoán khác…

– Sản phẩm xuất khẩu là tài nguyên, khoáng sản khai thác đã chế biến thành sản phẩm khác không chịu thuế GTGT phải áp dụng theo Danh mục do Chính phủ quy định (trước đây quy định sản phẩm xuất khẩu là hàng hóa được chế biến từ tài nguyên, khoáng sản có tổng trị giá tài nguyên, khoáng sản cộng với chi phí năng lượng chiếm từ 51% giá thành sản phẩm trở lên thì thuộc đối tượng không chịu thuế GTGT)

– Bổ sung thêm một số đối tượng không chịu thuế GTGT:

- Hàng hóa nhập khẩu ủng hộ, tài trợ cho phòng chống thiên tai, thảm họa dịch bệnh, chiến tranh theo quy định của Chính phủ là đối tượng không chịu thuế GTGT.

- Hàng hóa mua bán, trao đổi để phục vụ cho sản xuất, tiêu dùng của cư dân biên giới thuộc Danh mục hàng hóa mua bán, trao đổi của cư dân biên giới theo quy định của pháp luật và trong định mức miễn thuế nhập khẩu theo pháp luật về thuế xuất khẩu, thuế nhập khẩu.

- Di vật, cổ vật do cơ quan nhà nước có thẩm quyền nhập khẩu theo quy định của pháp luật về di sản văn hóa.

1.2 Điều chỉnh thuế suất của một số hàng hóa, dịch vụ

– Bổ sung thêm và điều chỉnh một số đối tượng áp dụng thuế suất 0%

- Dự thảo sửa đổi theo hướng sẽ đánh thuế đối với hầu hết dịch vụ xuất khẩu, mà không cho phép hưởng thuế suất 0% như trước đây. Các lĩnh vực dịch vụ xuất khẩu vẫn được hưởng thuế suất 0% chỉ còn vận tải quốc tế; cho thuê phương tiện vận tải ngoài lãnh thổ Việt Nam và một số dịch vụ liên quan. Các lĩnh vực dịch vụ khác sẽ phải chịu nghĩa vụ thuế cao hơn, tương ứng với từng loại dịch vụ cụ thể như 10% hoặc 5% hoặc không được khấu trừ đầu vào do thuộc diện không chịu thuế. Cụ thể, đối với lĩnh vực phần mềm, sản phẩm phần mềm xuất khẩu sẽ chuyển từ diện 0% sang diện không chịu thuế, tức là các doanh nghiệp không được khấu trừ đầu vào.

- Công trình xây dựng, lắp đặt ở nước ngoài, trong khu phi thuế quan;

- Hàng hóa đã bán tại khu vực cách ly cho cá nhân (người nước ngoài hoặc người Việt Nam) đã làm thủ tục xuất cảnh; hàng hóa đã bán tại cửa hàng miễn thuế;

- Dịch vụ xuất khẩu là dịch vụ cung cấp cho tổ chức, cá nhân nước ngoài, gồm: Dịch vụ cho thuê phương tiện vận tải được sử dụng ngoài phạm vi lãnh thổ Việt Nam; Dịch vụ của ngành hàng không, hàng hải cung ứng trực tiếp cho vận tải quốc tế hoặc thông qua đại lý.

– Các sản phẩm không chịu thuế chuyển sang chịu thuế 5%

- Phân bón;

- Tàu khai thác thủy sản tại vùng khơi, vùng biển;

- Máy cày; máy bừa; máy phay; máy rạch hàng; máy bạt gốc; thiết bị san phẳng đồng ruộng; máy gieo hạt; máy cấy; máy trồng mía; hệ thống máy sản xuất mạ thảm; máy xới, máy vun luống, máy vãi, rắc phân, bón phân; máy, bình phun thuốc bảo vệ thực vật;

- Máy thu hoạch lúa, ngô, mía, cà phê, bông; máy thu hoạch củ, quả, rễ; máy đốn chè, máy hái chè; máy tuốt đập lúa; máy bóc bẹ tẽ hạt ngô; máy tẽ ngô; máy đập đậu tương;

- Máy bóc vỏ lạc; xát vỏ cà phê; máy thiết bị sơ chế cà phê, thóc ướt; máy sấy nông sản (lúa, ngô, cà phê, tiêu, điều…), thủy sản;

- Máy thu gom, bốc mía, lúa, rơm rạ trên đồng; máy ấp, nở trứng gia cầm; máy thu hoạch cỏ, máy đóng kiện rơm, cỏ; máy vắt sữa và máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp theo quy định của Chính phủ.

– Các sản phẩm không chịu thuế chuyển sang 10%

- Bưu chính, viễn thông công ích và Internet phổ cập;

- Dịch vụ duy trì vườn thú, vườn hoa, công viên, cây xanh đường phố, chiếu sáng công cộng.

– Các sản phẩm áp dụng thuế suất 5% chuyển sang 10%

- Thực phẩm tươi sống; lâm sản chưa qua chế biến;

- Đường; phụ phẩm trong sản xuất đường, bao gồm gỉ đường, bã mía, bã bùn;

- Các loại thiết bị, dụng cụ chuyên dùng cho giảng dạy, nghiên cứu, thí nghiệm khoa học;

- Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật; sản xuất phim; nhập khẩu, phát hành và chiếu phim.

2. Giá tính thuế

2.1 Sửa đổi quy định giá tính thuế đối với hàng nhập khẩu

- Quy định hiện hành

Giá tính thuế đối với hàng hóa nhập khẩu = Giá nhập tại cửa khẩu (xác định theo quy định về giá tính thuế hàng nhập khẩu) + Thuế nhập khẩu (nếu có) + Thuế tiêu thụ đặc biệt (nếu có) + Thuế bảo vệ môi trường (nếu có)

- Dự thảo Luật thuế GTGT mới

Giá tính thuế đối với hàng hóa nhập khẩu = Trị giá tính thuế nhập khẩu theo quy định của pháp luật về thuế xuất khẩu, thuế nhập khẩu + Thuế nhập khẩu cộng với các khoản thuế là thuế nhập khẩu bổ sung theo quy định của pháp luật (nếu có) + Thuế tiêu thụ đặc biệt (nếu có) + Thuế bảo vệ môi trường (nếu có)

2.2 Bổ sung giá tính thuế đối với hàng hóa, dịch vụ dùng để khuyến mại

Điều 7 Luật Thuế GTGT bổ sung quy định: Giá tính thuế đối với hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật về thương mại, giá tính thuế được xác định bằng 0.

3. Thay đổi điều kiện khấu trừ thuế GTGT đầu vào

4. Kê khai, hoàn thuế

4.1 Về khai thuế hóa đơn bị sót

Thuế giá trị gia tăng đầu vào phát sinh trong tháng nào được kê khai, khấu trừ khi xác định số thuế phải nộp của tháng đó. Trường hợp cơ sở kinh doanh phát hiện số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ bị sót thì được kê khai, khấu trừ vào kỳ phát hiện sót trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

4.2 Bổ sung thêm trường hợp hoàn thuế

Điều 14 dự thảo Luật Thuế GTGT bổ sung trường hợp sau đây được hoàn thuế: Cơ sở kinh doanh chỉ sản xuất hàng hóa, cung ứng dịch vụ chịu thuế suất thuế GTGT 5% nếu có số thuế GTGT đầu vào chưa được khấu trừ hết từ 300 triệu đồng trở lên sau 12 tháng hoặc 04 quý thì được hoàn thuế GTGT.

KEY REVISIONS IN THE DRAFT OF THE LAW ON VALUE-ADDED TAX (VAT)

1. Adjustment of VAT Exemptions and Tax Rates

1.1 Adjustment of VAT Exemptions

– Elimination of Certain VAT-Exempt Categories Under Current Regulations, Including:

- Fertilizers; specialized machinery and equipment for agricultural production; offshore fishing vessels;

- Securities custody; market organization services provided by stock exchanges or securities trading centers; other securities business activities…

– Exported products that are extracted from natural resources and processed into different products, will be subject to VAT exemptions as specified in a list issued by the Government. (Previously, exported products were VAT-exempt if they were processed from natural resources with the combined value of raw materials and energy costs accounting for at least 51% of the product’s total production cost.)

– Additional VAT-Exempt Categories:

- Imported goods provided as donations or aid for disaster relief, epidemic prevention, and war efforts as specified by the Government, are exempt from VAT.

- Goods purchased or exchanged for production and consumption by border residents, which fall within the List of Goods Trade for Border Resident as defined by law, and within the import duty exemption limit under the export and import tax laws.

- Artifacts and antiquities imported by competent state authorities in accordance with cultural heritage laws.

1.2 Adjustment of Tax Rates for Certain Goods and Services

– Additional and Adjustment of 0% VAT Rate Applicability:

- The draft revision introduces a shift towards taxing most exported services, removing the previous 0% VAT rate benefit. Only a few exported service sectors, such as international transportation, overseas vehicle leasing, and certain related services, will retain the 0% rate. Other export service sectors will face higher tax obligations, with specific rates of 10% or 5%, or will not be eligible for input tax deductions as they fall under non-taxable categories. Specifically, for software, exported software products will shift from the 0% VAT rate to a non-taxable status, meaning businesses will not be eligible for input tax deductions.

- Construction and installation projects abroad or within duty free zones;

- Goods sold in restricted areas to individuals (foreigners or Vietnamese citizens) who have completed exit procedures; goods sold at duty-free shops;

- Exported services provided to foreign organizations or individuals, including: leasing of vehicles used outside Vietnam’s territory; and aviation and maritime services provided directly for international transport or through agents.

– Products Previously Exempt from VAT Now Subject to 5% VAT Rate:

- Fertilizers;

- Offshore fishing vessels;

- Agricultural machinery, including plows, harrows, tillers, row markers, stump removers, field leveling equipment, seeders, planters, sugarcane planters, sod production systems, cultivators, fertilizer spreaders, pesticide sprayers, and tanks for pesticide application;

- Harvesting machinery for rice, corn, sugarcane, coffee, cotton, root crops, and fruits; tea pruning and harvesting machines; rice threshers; corn shellers and huskers; soybean threshers;

- Peanut shellers, coffee hullers, coffee and wet rice preprocessing equipment, dryers for agricultural products (such as rice, corn, coffee, pepper, and cashews), and aquatic products;

- Sugarcane, rice, and straw balers and collectors; poultry incubators and hatchers; grass harvesting machines, straw and grass balers, milking machines, and specialized agricultural production machinery and equipment as specified by the Government.

– Products Previously Exempt from VAT Now Subject to 10% VAT Rate:

- Public postal and telecommunications services, and universal Internet access;

- Services for the maintenance of zoos, botanical gardens, parks, street greenery, and public lighting.

– Products Previously Subject to 5% VAT Now Subject to 10% VAT Rate:

- Fresh food; unprocessed forest products;

- Sugar and by-products from sugar production, including molasses, bagasse, and mud residues;

- Specialized equipment and tools for teaching, research, and scientific experimentation;

- Cultural, exhibition, sports, and physical activities; art performances; film production; film import, distribution, and screening.

2. Taxable Price

2.1 Amendment to the Taxable Price for Imported Goods

- Current Regulation

The taxable price for imported goods = Customs value (determined according to regulations on taxable price for imported goods) + Import tax (if applicable) + Special consumption tax (if applicable) + Environmental protection tax (if applicable)

- New Draft VAT Law

The taxable price for imported goods = Customs taxable value according to regulations on export and import taxes + Import tax plus any additional import taxes as per legal regulations (if applicable) + Special consumption tax (if applicable) + Environmental protection tax (if applicable)

2.2 Addition of Taxable Price for Goods and Services Used for Promotional Purposes

Article 7 of the VAT Law adds a provision: The taxable price for goods and services used for promotional purposes, as regulated by trade laws, is set at 0.

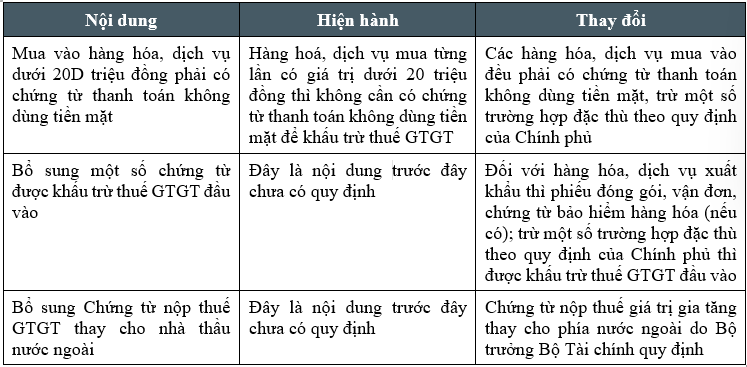

3. Changes to the Conditions for Input VAT Deduction

4. Tax Declaration and Refund

4.1 On Declaration of Missed Invoices

Input VAT arising in any given month is declared and deducted when determining the tax payable for that month. In case a business establishment discovers that the input VAT amount when declaring or deducting is omitted, it shall be declared and deducted in the period in which the omission is discovered before the tax authority announces the decision to conduct a tax audit or inspection at the taxpayer’s headquarters.

4.2 Addition of New Cases for Tax Refunds

Article 14 of the Draft VAT Law adds the following case eligible for a tax refund: Business establishments that only produce goods or provide services subject to a 5% VAT rate are entitled to a VAT refund if they have accumulated uncredited input VAT of 300 million VND or more after 12 months or four quarters.